Ez a cikk azoknak a lakáskiadóknak (köznyelven „Airbnb”-zők, „Booking”-ozók) szól, akik alanyi mentes adózóként végzik ezt a tevékenységet és magánszemélyként nincs más áfamentes tevékenységük (pl. nincs egy egyéni vállalkozás, ami alanyi mentesként működik! – itt is előfordulhat, hogy optimálisabb az áfakör, de nem jellemző.). Emellett azoknál is lehet optimálisabb az áfa-kör választása, akik ezt a tevékenységet céges formában végzik – de itt is kell vizsgálni az egyéb tevékenységeket, mert ezeknek az adózóknak nem feltétlenül optimálisabb ez a választás (ebben a könyvelőjük segítséget tud nyújtani).

Általánosságban véve: ha csak a rövidtávú lakáskiadást végzi valaki és van Airbnb/Booking jutalékszámlája, akkor áfában alanyi mentesként a jutalékra – ahogy tudjuk –, fel kell számítania a 27%-os áfát, be kell vallania és be is kell azt fizetnie minden hónapban.

Ezeknek a szálláshely-szolgáltatóknak érdemes átgondolniuk, hogy a jövő évtől ne válasszanak-e áfakört, mert ha úgy optimálisabb lenne, akkor a decemberi hónap folyamán ezt be kell jelenteni az adóhatóságnak egy változásbejelentő nyomtatványon. A bejelentési lehetőség nyilván azokra vonatkozik, akik az idei évben nem lépték át az alanyi mentes értékhatárt!

Erről az optimalizálási lehetőségről azért fontos tudni, mert bár ezzel a választási jogával élve áfa-körbe kerül az ember, a szálláshely-szolgáltatási tevékenység bevétele után néhány éve már csak 5%-os áfát kell fizetni (azaz ez esetben a jövő évi számlákat áfásan kell kiállítani), viszont a jutalékszámlák alapján fizetendő 27%-os áfát nem kell befizetni (a szakmai hátteret nem részletezem, feleslegesen terhelne mindenkit, röviden csak annyi, hogy „felszámítjuk, de le is vonhatjuk ezt az áfát”, azaz az egyenleg nulla). Emellett az áfás költségek áfa tartalma is levonható, amiből ráadásul nincs is kevés sok adózónál. Ilyen költségek például az áfás takarítási díj, a higiéniai eszközök költsége, az áfás üzemeltetés költsége, az eszközök, bútorok, dekorációs eszközök költsége, a háztartási gépek költsége, stb. Ahhoz, hogy ezen költségekből áfát lehessen levonni, az kell, hogy egy megfelelő költségszámla álljon a rendelkezésre (azaz vásárláskor a pontos név, cím és pontos adószám kerüljön a számlára).

Ha a fentieket figyelembe vesszük, akkor látható, hogy 5%-os fizetendő áfa mellett nem kell megfizetni a 27%-os jutalék-áfát (ami már önmagában is elég sokszor ahhoz, hogy egyáltalán ne kelljen áfát fizetni), illetve a felmerülő költségek nagy részének is 27%-os az áfája és ez levonható az 5%-os fizetendő adóból. Emiatt sokszor nemhogy fizetendő áfa keletkezne, hanem az még „mínuszos” is lehetne, ami egy bizonyos összeg elérése esetén (negyedéves bevallóknál „mínusz” 250 ezer Ft-nál, havi áfabevallóknál „mínusz” 1 millió Ft-os összegnél) vissza is igényelhető. Ameddig nem éri el valaki ezt a mínuszos összeget, addig azt göngyölítve „viszi tovább” a következő időszakra, majd egyszer csak eléri a kiutalási értékhatárt. Ha esetleg kevesebb áfás költsége keletkezne a következő hónapban/negyedévben, akkor pedig a ki nem utalt, göngyölített mínusz miatt gyakran előfordul, hogy nem kell befizetnie az 5%-os áfát, mivel a fizetendő adóból ez az összegyűjtött mínusz összeg levonásra kerül. Ha mégis olyan sok lesz az 5%-os fizetendő összeg, hogy emiatt fizetendő adója keletkezik, a költségek áfáját akkor is levonhatja (plusz az eddig fizetett, jutalék áfáját sem kell megfizetnie), így ez esetben is optimálisabb lesz az adózás akkor, ha a következő évre áfakört választ az adózó.

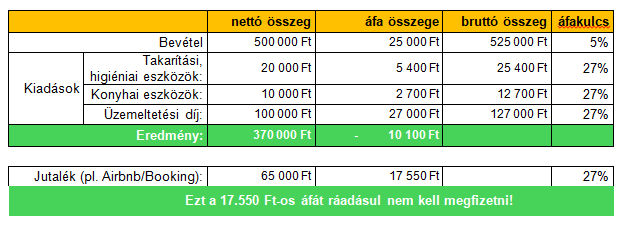

Egy példával szemléltetve talán jobban érthető (általános számokat írok, nyilván mindenkinél eltérőek az összegek, de talán segítség ahhoz, hogy ki tudja mindenki számolni a saját adatai megadásával):

Amint a példában is látjuk: keletkezik egy 25 ezer Ft-os fizetendő áfa a szálláshely-szolgáltatási tevékenységre. A kiadásoknál jutalékszámla nélkül is keletkezik egy 35.100 Ft-os levonható áfa, ami már eleve 10.100 Ft mínuszt jelent (azaz a következő időszakban ennyivel kevesebbet kell majd áfát fizetni, vagy ha ott is mínusz lesz, akkor ez a mínuszos összeg még nagyobb lesz). Ha pedig még van egy külföldre fizetett (EU-s vagy 3. országból származó) jutalék is, akkor még ezt a 17.550 Ft-os jutalékot sem kell befizetni, így a teljes „spórolás” 10.100 + 17.550 = 27.650 Ft.

Azoknál, akiknek egyáltalán nincs más költségük, csak a jutalék, látható, hogy a fizetendő 25.000 Ft-os áfa mellett a 17.550 Ft-ot nem kell megfizetniük. Így a különbség is csak 7.450 Ft fizetendő adó, viszont a lehetőséget megadjuk arra, hogy a felmerülő egyéb költségek áfa tartalmát levonásba helyezhessük (mert hihetetlen lenne, ha valakinek egyáltalán nem merülne fel áfás költsége a jutalékon kívül). Emellett fontos figyelembe venni azt is, hogy a bevétel is sok esetben nagyobb a példában szereplő összegnél és ez által a jutalék is több, így arányaiban egyszerűen kijön a mínuszos/nullás áfa még ez esetben is.

Tovább elemezve: áfakört választva a turizmusfejlesztési hozzájárulás alapja is kevesebb lesz (és ennek következtében az adó), mert ha nem áfakörös valaki, akkor a példában szemléltetett bevétel 525 ezer Ft, ami után 21 ezer Ft a 4%-os turizmusfejlesztési hozzájárulás. Amennyiben áfakörre térünk át, úgy a hozzájárulás alapja csak a nettó bevétel lesz, azaz az 500 ezer Ft, ami után 20.000 Ft-os hozzájárulást kell fizetni. Igaz, hogy „csak” 1 ezer Ft a különbség, viszont ez a példa egyrészt 500 ezer Ft-os nettó bevételre van számítva, másrészt egy havi bevételt mutat, ami egy év átlagában nyilván más összegre jön ki. Így egy év alatt máris egész sokat spórol az ember teljesen legálisan a turizmusfejlesztési hozzájárulással is.

Remélhetőleg sikerült hozzájárulni ezzel a cikkel az optimálisabb adózásra. Érdemes átszámolni és amennyiben valóban megéri, úgy még a decemberi hónap folyamán bejelenteni az áfakör választását az adóhatósághoz.